안녕하세요. 주알남입니다.

오늘은 지난 글에서 언급한 이동평균선과 RSI에 대해 말해보려고 합니다.

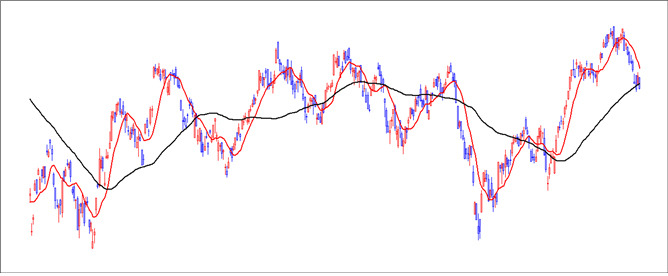

먼저 이동평균선에 대해 알아보죠.

이동평균선은 종가 기준으로 과거 특정 기간 동안의 주가 평균을 선으로 이은 것입니다. 예를 들어, 5일 이동평균선은 과거 5일간의 종가 평균값이 현시점의 평균값이 되고, 이를 과거로 거슬러가면서 선으로 연결하면 이동평균선이 됩니다.

이동평균선은 말 그대로 특정 기간 주가의 평균값이기 때문에, 주로 현재 가격이 기간 평균에 비해 높은 가격에 해당되는지, 낮은 가격에 해당 되는지를 직관적으로 보여주는 보조 지표라고 할 수 있습니다. 웅덩이 매매법에서도 이 지표를 기본 지표로 활용하여 단기적인 저점과 장기적인 저점을 파악하는데 사용합니다.

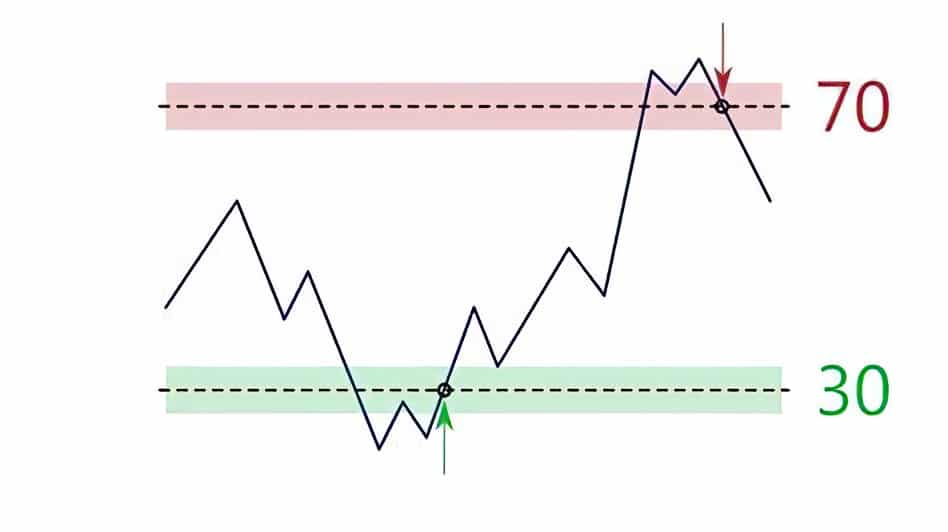

두번째로 알아볼 지표는 RSI입니다.

RSI는 상대 강도 지수로도 불리며 주가의 상승압력과 하락압력간의 상대적인 강도를 나타내는 지표입니다. 일정기간(주로14일) 주가가 상승한 날의 상승분의 평균값에 주가가 하락한 날의 하락분의 평균값을 나눈값을 백분율 형태로 계산한 것이 RSI 값이 됩니다. 중간값인 50을 기준으로 70이 넘으면 과매수 구간, 30 아래로 떨어지면 과매도 구간이라고 볼 수 있습니다.

차트를 활용하여 향후 주가 흐름을 예측할 때 가장 많이 사용하는 보조지표가 이동평균선과 RSI 입니다. 그만큼 기본적인 보조 지표이므로, 차트 매매를 하지 않더라도 이 2개의 보조지표는 반드시 알아두면 좋겠습니다.

이동평균선과 RSI를 함께 사용하는 경우도 많습니다. 예를 들어 현재 주가가 20일 이동평균선 아래에 있고, RSI도 30 아래로 떨어졌다면 현재 주가가 추세상으로 평균가격보다 저점에 위치하고, RSI 상으로는 과매도 구간이기 때문에 얼마 지나지 않아 주가가 상승할 가능성이 높다고 예측할 수 있습니다. 이처럼 이동평균선과 RSI를 활용하면 매수 타이밍이나 매도 타이밍을 정할때 좋은 참고가 될 수 있습니다.

오늘은 주가 차트의 보조지표로 많이 쓰이는 이동평균선과 RSI를 소개했는데요. 차트의 보조지표가 항상 모든 미래를 맞추는 점술가는 아니지만, 이를 적절히 활용하면 시장의 어둠속에서 살아남을 수 있는 길잡이는 되어주지 않을까 생각합니다.